Gli intermediari assicurativi sono sempre più digitalizzati, almeno da quanto emerge da una recente indagine condotta da IIA – Italian Insurtech Association e EY – con la collaborazione di Wide Group e con il patrocinio di AIBA – “Broker Tech: Intermediari Assicurativi proiettati al futuro”.

Nonostante l’Italia, secondo l’indice “Digital Economy and Society Index” (DESI), nel 2022 si è posizionata al diciottesimo posto rispetto ventisette stati membri, l’indagine evidenzia come, per il settore dell’intermediazione italiana, ci sia un’apertura verso l’innovazione che sta facilitando sulla trasformazione digitale.

Una trasformazione inevitabile nell’attuale contesto storico che non deve però, per gli intervistati, mettere da parte le competenze “non digitalizzabili” nell’intermediazione assicurativa come la fiducia, imprescindibile nella scelta di un Broker. Per questo motivo, nella survey verranno analizzati entrambi i

fattori: la digitalizzazione e la relazione umana. Inoltre, verranno analizzati benefici e opportunità derivanti dalle nuove tecnologie nonché le possibili criticità nella loro adozione.

LA DIGITALIZZAZIONE DEI BROKER

“I dati mostrano finalmente una forte apertura da parte del mercato a processi di digitalizzazione, fondamentali per andare incontro a un consumatore sempre più digitalizzato. Ricordiamo infatti che secondo le nostre stime, entro il 2030, l’82% dei consumatori di servizi assicurativi sarà digitale.

Appare tuttavia chiaro che le compagnie assicurative siano chiamate a orientare i propri sforzi nella cooperazione e integrazione con l’universo insurtech, intermediari in primis. Al tempo stesso bisogna lavorare per incentivare l’adozione di strumenti tecnologici da parte di tutto il comparto.

Nel settore vige ancora un profondo gap di competenze, soprattutto per quanto riguarda le skills informatiche di base, come la gestione e analisi dei dati. Competenze che le big tech potrebbero sfruttare per monopolizzare il mercato, come successo in altri contesti.”

Simone Ranucci Brandimarte, presidente di IIA.

La maggior parte degli intervistati (86%) ha riscontrato un gap di competenze tecnico/digitali all’interno della propria azienda che si riflettono nell’attività quotidiana dell’intermediario. Le problematiche individuate sono soprattutto legate alla comunicazione online – il comparto assicurativo, infatti, a differenza di altri, non è particolarmente digitalizzato per quel che riguarda gli aspetti di “relazione digitale” con i clienti il che lo rende poco attrattivo per le nuove generazioni sono ormai abituate a strumenti di dialogo digitali – e alla gestione dei dati.

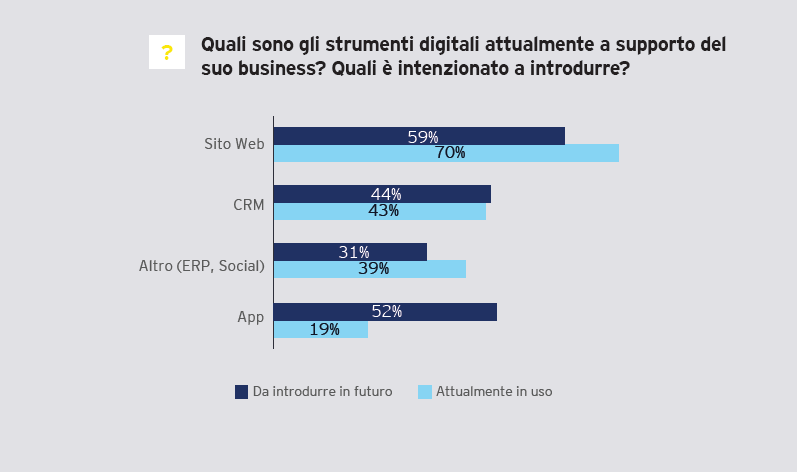

La tendenza, però, sta cambiando. Rispetto al 2021 in cui l’80% del campione intervistato non disponeva di alcuno strumento digitale, oggi quasi tutti gli intervistati (97%) ne utilizzano almeno una tipologia a supporto della propria attività professionale. Primo fra tutti il sito Web, utilizzato dal 70% dei Broker intervistati.

“Si riscontra oggi tra gli operatori di settore una sempre maggior consapevolezza dei benefici derivanti dall’utilizzo di strumenti digitali, tanto che il 97% degli intervistati ha affermato di servirsi di almeno uno di questi a supporto della propria attività professionale

Come confermato da oltre la metà degli intervistati (64%), la principale opportunità derivante dal processo di digitalizzazione del mondo assicurativo risiede nella capacità della tecnologia di supportare il lavoro manuale degli intermediari. Utilizzando nuove tecnologie e strumenti avanzati per automatizzare i processi più standardizzabili è possibile infatti ridurre il carico amministrativo e liberare risorse professionali per concentrarsi sull’attività consulenziale e commerciale”.

Marco Concordati, Partner Insurance di EY

Per supportare il Broker nelle sue attività quotidiane, le tecnologie che assumono una rilevanza maggiore sono il CRM avanzato e i Big Data seguiti da Intelligenza Artificiale, IoT e la Blockchain, ritenute premature per l’attuale livello di digitalizzazione del comparto assicurativo.

DIGITALZZAZIONE, OPPORTUNITÀ E SFIDE

L’avvicinamento del comparto assicurativo alla digitalizzazione è visto soprattutto come un’opportunità di facilitare, per il 64% degli intervistati, il lavoro degli operatori del settore andando ad automatizzare alcune funzioni riducendo così il carico amministrativo liberando il tempo professionale per concentrarsi sull’attività consulenziale e commerciale.

La specificità del settore stesso sembrerebbe, infatti, impedirne una totale digitalizzazione: è un settore che, da quanto emerge dalla survey, “richiede profonda conoscenza delle caratteristiche peculiari di ciascun prodotto e processo sottostante, caratterizzati da fasi delicate per le quali la competenza dell’esperto è ancora fondamentale per accompagnare il cliente nel processo decisione e guidarlo con consapevolezza verso la propria scelta“.

Tra le altre possibili opportunità, gli intermediari evidenziano anche quelle di:

- differenziarsi rispetto ai competitor (13%);

- ampliare la propria rete commerciale (12%);

- ridurre eventuali errori operativi (11%).

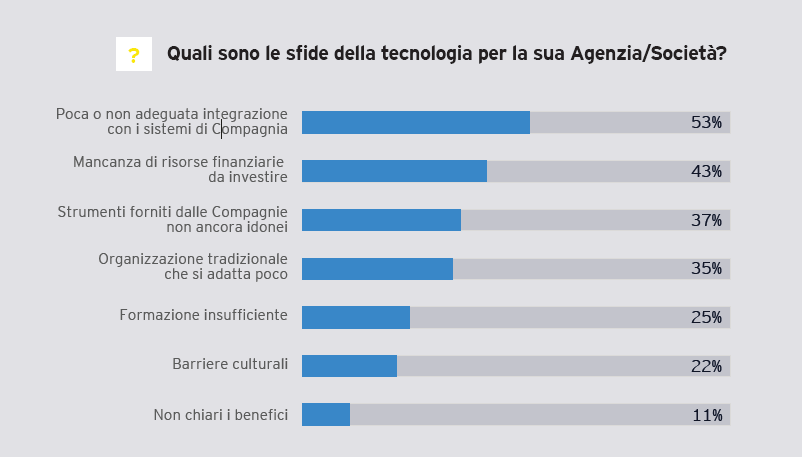

Per quanto riguarda le sfide, invece, le risposte sono state molteplici ed hanno

toccato aspetti vari. Prime fra tutte l’integrazione con i sistemi delle compagnie (53%) e l’inadeguatezza degli strumenti forniti dalle stesse (37%). Inoltre, la mancanza di risorse finanziare da investire nello sviluppo tecnologico (43%).

“La sfida principale per gli intermediari è quella di integrarsi con le compagnie con cui collaborano. La mancanza di tale integrazione potrebbe spingere player indipendenti ad aggregarsi tra loro, non solo per beneficiare di una razionalizzazione dei costi, ma anche per ridurre gli impatti legislativi previsti dalla normativa DORA, che obbligano gli intermediari a dotarsi di infrastrutture tecnologiche adeguate a garantire la continuità di servizi.”

Matteo Barbini, Co-founder & Managing Partner di Wide Group

IL RISCHIO DI DISINTERMEDIAZIONE

A non preoccupare, invece, è il rischio di disintermediazione. Oltre la metà

degli intermediari intervistati, il 56%, confermano una percezione positiva in merito ai benefici apportati all’interno del processo assicurativo e sono fiduciosi circa le prospettive future di questo scenario. È altresì evidente però, che il 44%, percepisce comunque nell’online una qualche forma di minaccia al proprio business derivante

dall’affermarsi di realtà che operano esclusivamente su canali online.

“La ricerca evidenzia che il rischio di disintermediazione da parte dell’online e degli strumenti digitali sembra non preoccupare più gli intermediari. Noi siamo consci che però questo rischio nella nostra, come in altre categorie di mercato, è ben presente e, se da una parte leggiamo con favore che oltre i due terzi degli intervistati non teme il rischio di disintermediazione derivante dalla digitalizzazione e anzi la vede come un’opportunità, crediamo allo stesso tempo che sia però importante coniugare la possibilità di crescita professionale che l’insurtech oggi fornisce con gli investimenti per mantenere ancora centrale il ruolo fiduciario del consulente, legato alle sue capacità di relazione, di competenza nella proposta e di personale affidabilità”.

Matteo Barbini, Co-founder & Managing Partner di Wide Group

IL BROKER DEL FUTURO

Anche se l’importanza della digitalizzazione, anche nel comparto assicurativo, è ormai assodato, le competenze umane rimarranno un elemento imprescindibile per svolgere la professione di Broker. L’intermediario continuerà, grazie alle sue competenze specialistiche e le soluzioni personalizzate, ad essere un punto di riferimento per le esigenze dei singoli clienti.

In questo scenario, la tecnologia sarà un prezioso alleato per raggiungere questo scopo e far crescere il proprio business. Le giuste competenze digitali di base aiuteranno i professionisti del settore ad ampliare la propria gamma di prodotti e servizi, dimezzando i tempi, rendendo i costi più accessibili ed ottenendo i giusti ritorni provvigionali.

“Il ‘Broker del futuro‘ non sarà un agente bionico, ma un professionista in grado di valorizzare le relazioni umane in un nuovo contesto omnicanale”.

Potrebbe interessarti anche: ASSICURAZIONI, I 9 CLIENTI TIPO DEL FUTURO